03. 02. 2013

Kaj smo napovedovali in kaj se je uresničilo? Kaj napovedujemo za leto 2013?

Smo z napovedmi za 2012 zadeli?

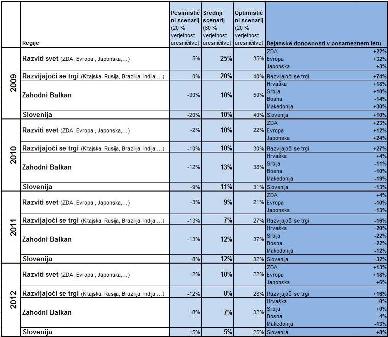

Za leto 2012 smo napovedovali zmerno rast cen delnic približno na ravni zgodovinskih povprečij, ki naj bi znašala po našem najverjetnejšem scenariju okoli 9 %. Naša pričakovanja so se izkazala za pravilna, saj so dejanske donosnosti v splošnem kot tudi po posameznih regijah sledile našim najverjetnejšim scenarijem (glej preglednico 1), oziroma so bile nekoliko višje.

Skladno z našimi pričakovanji so osrednjo vlogo na kapitalskih trgih odigrale centralne banke (predvsem evropska), ki so s svojo odločnostjo in izredno ohlapno denarno politiko umirjale tveganje v povezavi z evropsko dolžniško krizo. Tekom 2012 smo zaradi močnega razkoraka med pričakovanimi donosi varnih in bolj tveganih naložb, pričakovane agresivnosti centralnih bank in relativno ugodnega vrednotenja evropskih delnic povišali delež evropskih delnic v naših podskladih. Dejansko so bile tekom druge polovice leta centralne banke uspešne v brzdanju strahu vlagateljev, posledično pa so bile med najbolj donosnimi ravno tiste naložbe, ki so jim vlagatelji pripisovali najvišjo tveganost (npr. grške delnice, italijanske bančne obveznice, ipd.). Grčija torej ostaja v evroobmočju, slednje tudi ni razpadlo. Ravno nasprotno: prek dogovorov o fiskalni uniji, bančni uniji in operativnem zagonu evropskega reševalnega sklada (ESM) je danes bolj povezano kot kadarkoli prej. ZDA so nadaljevale z zmernim gospodarskim okrevanjem, v preostalem delu sveta pa se niso udejanjili črni scenariji.

Preglednica 1: Napovedi in dejanske donosnosti

Vir: NLB Skladi - Analitski pregled december 2011, Bloomberg, lastni izračuni, vse donosnosti so nominalne. *Donosnost upošteva reinvesticijo prejetih dividend.

V letu 2012 so imele slovenske delnice prvič v zadnjih petih letih solidno pozitivno donosnost in zdi se, da so te ob ugodnem vrednotenju, vladnem varčevanju in strukturnih reformah ter predvsem odprodaji borznih družb v državni lasti postale zanimive za širši krog vlagateljev. Tega za Balkansko regijo še ne moremo trditi, kar se je v 2012 odrazilo tudi v nedoseganju z naše strani pričakovane donosnosti.

Kaj torej napovedujemo za leto 2013?

Solidna gospodarska rast v ZDA, izhod iz rahle recesije v Evropi, močne državne spodbude v razvijajočih se ekonomijah ter nadaljevanje zelo ohlapne denarne politike govorijo v prid delniškim naložbam. Če k temu dodamo umirjanje evropske dolžniške krize in zmerna vrednotenja delniških trgov, potem ostajamo optimisti glede donosnosti delnic v 2013. Geografsko dajemo zaradi napovedanega zniževanja pesimizma glede evroobmočja rahlo prednost evropskim delniškim trgom pred delniškimi trgi Severne Amerike in razvijajočih se gospodarstev.

Temelji naših napovedi za leto 2013

Delnice splošno

Gibanje delniških trgov v letu 2013 bodo v največji meri krojila pričakovanja o gospodarski rasti, ki so povečini skromna. Podobno, a v manjši meri kot ob vstopu v 2012, je tudi ob vstopu v 2013 še vedno prisoten pesimizem med vlagatelji. Tveganja so močno prisotna, tako v obliki morebitnih zapletov v evropski dolžniški krizi (npr. španske banke, francoska socialistična vlada in njena gospodarska politika, nemške volitve v 2013,…) kot v nizki pričakovani gospodarski rasti s krhkimi temelji.

Negotovost ostaja prisotna in se odraža tudi na kapitalskih trgih v obliki precejšnjega razkoraka med pričakovanimi donosi varnih naložb in tistih manj varnih. Nenaklonjenost vlagateljev tveganju ostaja močno prisotna, a se postopoma zmanjšuje. V očeh vlagateljev najbolj varne naložbe, kot so nemške državne obveznice, zlato ipd., so bile posledično v 2012 med manj donosnimi naložbami. Pričakujemo, da bo leto 2013 v tem pogledu podobno letu 2012.

V prid delniškim naložbam govori tudi izredno ohlapna denarna politika, ki jo vodijo centralne banke razvitega sveta (npr. evropska, japonska, ameriška,…). Centralne banke bodo po pričakovanjih tako tudi v 2013 nadaljevale s tovrstno politiko, ki v osnovi podpira vrednosti finančnih instrumentov in umirja likvidnostne in na trenutke celo solventnostne težave subjektov, povezanih z evropsko dolžniško krizo.

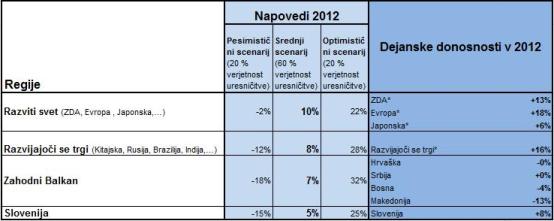

Glede na predstavljeno v letu 2013 v splošnem enako kot v 2012 napovedujemo zmerno rast cen delnic približno na ravni zgodovinskih povprečij in bo tako po našem najverjetnejšem scenariju znašala okoli 10 %[1] .

Preglednica 2: Napovedi 2013

Regije

V okviru geografske alokacije delniških naložb v letu 2013 dajemo rahlo prednost evropskim delniškim trgom. Tekom 2012 je bilo narejenih več močnih korakov k umirjanju evropske dolžniške krize, tako na strani »problematičnih« držav, ki so z izvajanjem varčevalnih in strukturnih ukrepov postavile osnovni okvir za postopno okrevanje v naslednjih letih, kot tudi na strani Evropske centralne banke (zaveza k ohranitvi evra in evroobmočja) ter evropskih voditeljev (dogovori o fiskalni unij, ESM, bančni uniji,…). Močna neravnovesja, ki so povzročila krizo, se postopoma odpravljajo. Prek znižanja stroškov dela in pritiska na cene v splošnem (interna devalvacija) se zvišuje konkurenčnost problematičnih gospodarstev (Grčija, Portugalska, Španija, Irska, tudi Slovenija). Ocenjujemo, da bo sprejemanje ukrepov in zniževanje cene zadolževanja, predvsem pri državah z dolžniškimi težavami, z zamikom ustvarilo pogoje za dvig pričakovanj o prihodnji gospodarski rasti teh držav oziroma evroobmočja kot celote.

Ameriško gospodarstvo nadaljuje z zmernim okrevanjem ob izredno močni podpori ameriške centralne banke. Pričakujemo, da se bo gospodarsko okrevanje v 2013 nadaljevalo. izboljšanje potrošniškega zaupanja, nižanje stopnje brezposelnosti in predvsem okrevanje ameriškega nepremičninskega trga govorijo v prid solidni ameriški gospodarski rasti. Slednja pa na nek način predstavlja tudi tveganje, saj bi lahko centralna banka kot posledico rastočih inflacijskih pričakovanj zmanjšala agresivnost svojih ukrepov, kar bi lahko imelo zaviralni učinek na rast cen ameriških delnic in povzročilo negativno donosnost obvezniških naložb, posebno tistih z daljšim trajanjem.

Japonska ima resne strukturne težave (od staranja prebivalstva in krčenja delovno aktivnega prebivalstva do rekordnega javnega dolga), ki zavirajo njeno gospodarsko rast in donose japonskih delnic. Novi japonski predsednik vlade sicer napoveduje dodatno agresivnost tako vlade (višanje državne potrošne) kot tudi japonske centralne banke pri boju z deflacijo in (pre)močnim jenom, a dvom v uspešnost tokratnih ukrepov tudi zaradi propadlih preteklih podobnih poskusov ostaja močno prisoten.

Ključne razvijajoče se ekonomije (Brazilija, Kitajska idr.) so se tekom 2012 na nižjo gospodarsko rast odzvale z agresivnimi ekspanzivnimi (fiskalnimi in monetarnimi) ukrepi, kar dviguje privlačnost naložb v regijo. Gospodarska rast regije je močno odvisna od razvitega sveta in ravno okrevanje slednjega bo po naših pričakovanjih prvič po letu 2009 doprineslo k gospodarski rasti razvijajočih se ekonomij in s tem privlačnosti naložb v regiji. Ob morebitnem močnejšem zagonu se s v teh regijah sicer kaj hitro lahko vrne tveganje pospešitve inflacije.

Panoge oziroma skupine dejavnosti

Odločni ukrepi centralnih bank zoper evropsko dolžniško krizo v prvi vrsti koristijo finančnim instrumentom in torej finančnemu sektorju. Pričakujemo, da se bo na eni strani agresivnost ukrepov in s tem podpora finančnemu sektorju (predvsem evropska in japonska centralna banka) ohranila tekom 2013, po drugi strani pa dopuščamo možnost, da se gospodarsko okrevanje odrazi v boljšem osnovnem poslovanju finančnega sektorja (predvsem ZDA). Posledično smo naklonjeni naložbam v banke in zavarovalnice. Rahlo gospodarsko okrevanje in izboljšanje potrošniškega razpoloženja sta razloga za naklonjenost skupinam dejavnosti Trajne potrošne dobrine in Avtomobilska industrija ter nenaklonjenost proizvajalcem hrane in pijače zaradi po našem mnenju pretirane navdušenosti vlagateljev nad stabilnim poslovanjem v preteklih letih in posledičnega visokega vrednotenja . Podjetja ob še vedno nizki globalni gospodarski rasti ne dosegajo polne izkoriščenosti proizvodnih kapacitet oziroma poslovanja, posledično ne pričakujemo, vsaj v 2013, še močnejšega zagona investicijskega cikla podjetij, zaradi česar smo manj naklonjeni tudi skupini dejavnosti Trajne dobrine. Presežne kapacitete ob nizki globalni gospodarski rasti so tudi razlog za nenaklonjenost skupini dejavnosti Javne storitve.

Napovedi 2013 – obveznice

Zaradi pričakovanega gospodarskega okrevanja ob izredno ohlapnih denarnih politikah centralnih bank (tveganje dviga inflacijskih pričakovanj) smo v naših napovedih obveznicam manj naklonjeni. Prednost dajemo podjetniškim obveznicam pred državnimi, pri čemer smo bolj naklonjeni obveznicam nižjih bonitet (BBB in manj). Pričakujemo namreč nadaljnje postopno nižanje pribitkov za kreditno tveganje zaradi zniževanja zadolženosti in nadaljnjega umirjanja negotovosti. Iz tega razloga rahlo prednost dajemo podjetniškim obveznicam, ki poslujejo v »problematičnih« evropskih državah. Z vidika trajanja sicer dajemo prednost obveznicam s krajšega dela obrestne krivulje, ki bodo v primeru dvigov obrestnih mer ali porasta inflacijskih pričakovanj izgubile manj vrednosti kot primerljive dolgoročnejše.

Priloga: Arhiv napovedi in dejanskih donosnosti (s klikom se slika poveča)

Preberite tudi:

[1] Ocena nominalne donosnosti v EUR za globalno razpršen delniški portfelj.

Kategorije

Avtor članka

Blaž Hribar

CFA, vodja analiz