19. 11. 2020

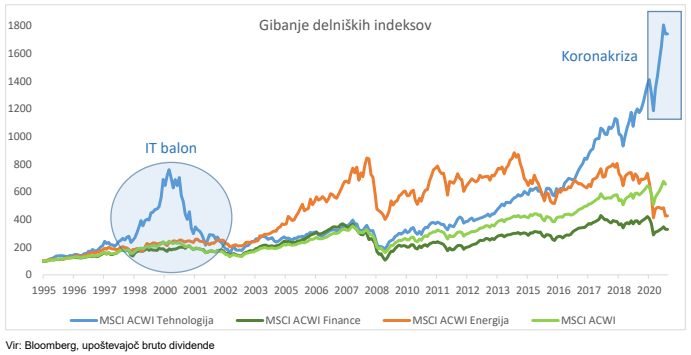

Že pred začetkom koronakrize smo govorili o obdobju nadpovprečnih donosov tehnoloških družb. Zaprtje gospodarstev v mesecu marcu je vodilo v izjemen pospešek prehoda na spletno nakupovanje in novo obdobje dela od doma. Od začetka leta do 30. 10. 2020 je indeks delnic globalnih tehnoloških družb pridobil 16,9 % vrednosti, medtem ko je indeks globalnih delnic v tem obdobju izgubil 4,2 %, merjeno v evrih in vključujoč dividende. Veliko razočaranje letošnjega leta so delnice finančnih (-25,3 %) in energetskih družb (-47,1 %). Bi lahko prihod uspešnega cepiva proti koronavirusu sprožil obrat v že desetletje trajajočem trendu?

Pogled 25 let nazaj razkriva, da so vlagatelji v tehnološke delnice kljub poku tehnološkega balona leta 2000 dosegli bistveno višjo donosnost od globalnega delniškega indeksa MSCI ACWI. V zadnjih 10 letih smo namreč bili priča pravemu razcvetu globalnih tehnoloških delnic. Na drugi strani sta poraženca tega obdobja finančni in energetski sektor, kjer so vlagatelji dosegli močno podpovprečno donosnost.

Razlogi za preteklo nadpovprečno donosnost tehnoloških družb

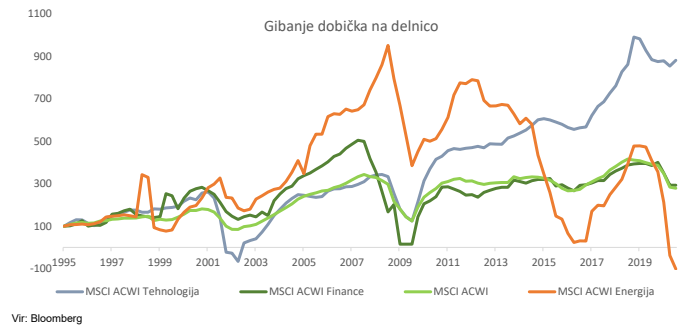

Delnice tehnoloških družb se lahko pohvalijo z visoko preteklo rastjo dobičkov. Rast dobičkov je že pred globalno pandemijo koronavirusa vodila v rast pričakovanj glede poslovanja teh družb. Velika imena v panogi so uspela ob močnih konkurenčnih prednostih povečati marže in so se hkrati uspešno širila na nova področja. Podjetje Apple je denimo povečalo maržo pri prodaji mobilnih telefonov, pri čemer danes vedno večji delež prihodkov predstavlja prodaja storitev v oblaku.

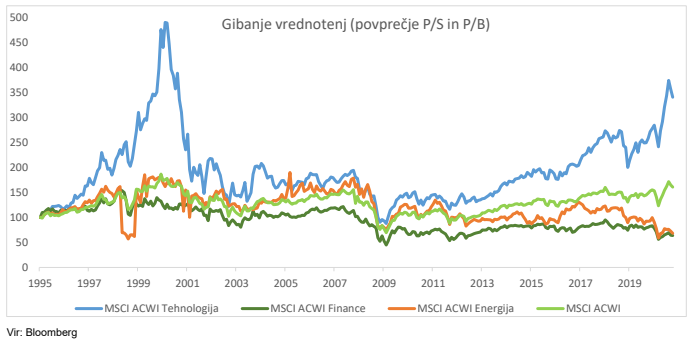

Odlično poslovanje tehnoloških družb je v kombinaciji z lepimi preteklimi donosnostmi vodilo v vse večjo popularnost delnic teh podjetij med vlagatelji. Rekordno nizke obrestne mere, ki se uporabljajo za vrednotenje prihodnjih denarnih tokov, pa so zgolj prilile olje na žerjavico.

COVID-19, veliki pospeševalec digitalizacije

Maske, razkuževanje rok in socialna distanca so trenutno glavna orožja v boju s pandemijo koronavirusa. Obisk trgovine, poslovnega partnerja ali že samo sestanek v službi lahko predstavlja grožnjo za zdravje. »Vsak stik je preveč« pravijo tisti, ki se trudijo pandemijo upočasniti. Posledično smo priča skoku spletnega nakupovanja ter izvedbi sestankov in dogodkov preko spletnih aplikacij (Skype, Zoom, MS Teams). Govorimo lahko o rekordno hitri digitalizaciji in spremenjenih navadah potrošnikov, ki so povzročile skok v povpraševanju po tehnoloških storitvah. S šolanjem na daljavo in delom od doma so se povečale potrebe po računalnikih, računalniški opremi in programih za spletno varnost. V teh »neobičajnih« časih marsikdo tudi prosti čas preživlja drugače. Priča smo povečanim nakupom video igric in razvoju elektronskih športov. Četrtletne objave tehnoloških podjetij v letošnjem letu so razkrile, da so tehnološke družbe zmagovalci koronakrize.

Zakaj so bile bančne in energetske družbe nepriljubljene že pred koronakrizo?

Delnice bank so bile že pred pandemijo nepriljubljene zaradi slabše dolgoročne perspektive. V panogo so namreč začeli vstopati brezplačni ponudniki bančnih računov in kreditnih kartic. T.i. fintech podjetja so povzročila revolucijo v bančništvu. Dodatno so na banke negativno vplivale vedno večje kapitalske zahteve, ki so ob bolj položni obrestni krivulji vodile v znižanje donosnosti na kapital. Tudi zavarovalnice se soočajo s povečano konkurenco in vse višjimi kapitalskimi zahtevami. Dodaten pritisk na dobičkonosnost v zadnjem obdobju predstavljajo rekordno nizke obrestne mere, ki zmanjšujejo donosnost sredstev.

Delnice energetskih družb so bile na udaru predvsem zaradi znižanja cen nafte v obdobju 2014–2016. Razvoj tehnologije pridobivanja nafte iz skrilavcev v ZDA je namreč vodil v povečanje ponudbe in porušil ravnovesje na naftnem trgu. Dobički naftnih družb so močno povezani s ceno nafte in posledično so bili že pred samo koronakrizo krepko pod nivoji iz leta 2007.

Širitev koronavirusa je še dodatno prizadela poslovanje finančnih in energetskih podjetij

Zaprtje gospodarstev je vodilo v močan upad povpraševanja po nafti. Ponudba nafte se ni pravočasno prilagodila in sledil je drastičen padec cene te surovine, kar je prizadelo poslovanje naftnih družb. Prvič v zgodovini smo bili ob polnih skladiščih celo priča negativni ceni za kratkoročni terminski nakup referenčne zahodnoteksaške nafte (WTI Cushing).

Zaprtje gospodarstev v mesecu marcu je povzročilo globalno gospodarsko krizo. Visok upad gospodarske aktivnosti je posredno prizadel banke, ki so bile prisiljene ustvariti rezervacije za slaba posojila. Danes težko ocenimo, kakšen bo končni obseg slabih posojil, zaradi česar so delnice bančnih podjetij v nemilosti vlagateljev.

Poleg bank so prizadete tudi zavarovalnice, saj so bile kljub prehodno nižjim škodam deležne povečanja izplačil iz zdravstvenih, življenjskih in dohodkovnih zavarovanj. Na drugi strani njihova bilanca trpi ob negativnih donosnostih na delniških trgih in nizkih obrestnih merah.

Vlagatelji se vedno bolj osredotočajo na rast podjetij in pozabljajo na vrednotenja

Ob vsem omenjenem se je v zadnjih 10 letih zgodil velik premik pri vlaganju od delnic podjetij z nizkim vrednotenjem k podjetjem z nadpovprečno hitro rastjo poslovanja. Danes so vlagatelji pripravljeni plačati bistveno višjo ceno za delnice podjetij s pričakovano visoko rastjo poslovanja kot pred 10 leti, kar je ob nižjih obrestnih merah deloma upravičeno. Glavno nevarnost pa predstavlja projekcija preteklih rasti dobičkov zmagovalcev zadnjih let v prihodnost. To pomeni, da bodo ta podjetja dosegla podpovprečno donosnost, četudi bodo njihovi dobički porasli, a za manj od pričakovanj. Hkrati se po letošnjem rekordnem povpraševanju po računalniški opremi in tehnoloških storitvah v bližnji prihodnosti obeta umiritev rasti in zmanjšanje povpraševanja v nekaterih segmentih.

Na drugi strani so ob nizkih maržah in nizki donosnosti na kapital danes vrednotenja delnic finančnih in energetskih podjetij na 25-letnem dnu in že manj slabi rezultati od pričakovanj bodo vodili v zmanjšanje razlike v vrednotenjih.

Kdaj lahko pričakujemo boljše poslovanje bančnih in naftnih družb?

Do boljšega poslovanja finančnih in energetskih družb bi lahko prišlo ob umiritvi epidemije, ponovnem odpiranju gospodarstev in izboljšanju gospodarske situacije. Večja gospodarska aktivnost bi namreč vodila v povečanje povpraševanja po nafti na eni strani, hkrati pa bi izboljšanje gospodarske slike vodilo v zmanjšanje slabih bančnih posojil. Dodatno bi istočasen dvig dolgoročnih obrestnih mer pozitivno vplival na poslovanje bank.

Objava Pfizer/Biontech o visoki uspešnosti cepiva nas je sicer opomnila, da borze prehitevajo stanje v gospodarstvu. Po objavi je namreč kljub vedno strožjim ukrepom za obvladovanje pandemije v Evropi prišlo do t.i. velike rotacije od delnic tehnoloških družb k delnicam finančnih in energetskih družb. Samo cepivo namreč predstavlja upanje za uspešen zaključek koronakrize. V praksi sicer obstaja še veliko negotovosti in za nadaljevanje rotacije bo ključna potrditev učinkovitosti in varnosti cepiv. Po drugi strani tveganje nadaljnji rotaciji predstavlja mutacija virusa, morebitni stranski učinki cepiv ali le kratkoročna imunost. Hkrati bi morebitno ponovno delno zapiranje gospodarstev po novem letu ogrozilo gospodarsko rast in vodilo v dodatne pritiske na že tako načete bilance finančnih in energetskih družb.

Nasvet za vlagatelje

Zgodovina nas uči, da lahko izbira panoge pomembno vpliva na donosnost portfelja. Borzno dogajanje iz leta 2000 nas opozarja, da se z visokimi pričakovanji povečuje možnost za negativna presenečenja. Vlagatelji z nadpovprečno izpostavljenostjo tehnološkim delnicam naj zato razmislijo o premiku v delnice iz drugih panog, saj je za dolgoročni uspeh na borzah ključna ustrezna globalna in panožna razpršitev premoženja.

Kategorije

Avtor članka

Domen Granda, CFA

Višji upravitelj premoženja