01. 06. 2010

Zadnja finančna kriza je končala obdobje treh desetletij, ko se državni dolg v razvitih državah ni zdel problematičen, sedaj pa je prišlo do situacije, ko je postalo jasno, da članica Evropske monetarne unije, Grčija, brez zunanje pomoči ni sposobna poravnati svojih obveznosti.

Zadolženost držav po svetu naj bi po napovedih OECD-ja do leta 2011 presegla 100 % BDP-ja (prednjači Japonska, ki ima več kot 200 % stopnjo zadolženosti), tolikšne stopnje zadolženosti pa države niso kazale že od druge svetovne vojne (BIS, 2010, str. 1). V objavljeni dolg držav niso vključene prihodnje projekcije obveznosti iz naslova pokojnin in stroškov zdravstva, ki zaradi starajočega se prebivalstva predstavljajo veliko potencialno breme za državno blagajno. Zadolženost držav tako skoraj čez noč postaja tudi eno najpomembnejših akutnih tveganj za vlagatelje na kapitalskih trgih.

Vpliv zadnje finančne krize in zgodovinska zadolženost

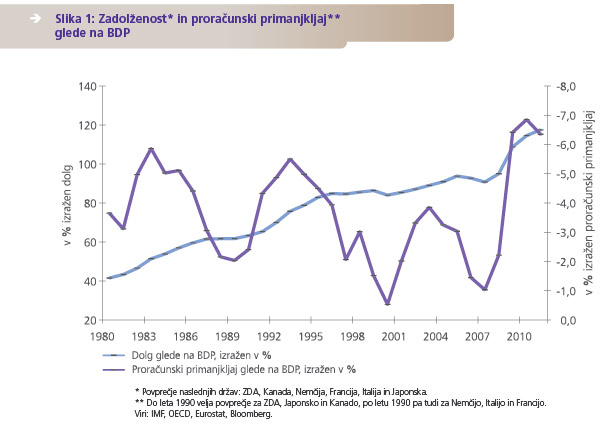

Že pred samo recesijo visoka zadolženost držav po svetu se je v zadnji krizi še povečala (slika 1). Zadolženost držav naj bi se tako glede na leto 2007 do leta 2011 izjemno povečala, kar je podobno kot v preteklih krizah (Reinhart, Rogoff, 2009, str. 9). Kljub visoki trenutni zadolženosti držav so bile države v preteklosti že bolj zadolžene; po koncu druge svetovne vojne je tako dolg ZDA znašal približno 120 % BDP-ja, dolg Velike Britanije pa celo več kot 200 % BDP-ja. Vendar pa zadolženost v obdobju nizkega proračunskega primanjkljaja, padajočih nominalnih obrestnih mer in visoke pozitivne gospodarske rasti ni bila posebej problematična. Danes imamo skoraj zrcalno drugačno stanje, in sicer visok proračunski primanjkljaj in nizko napovedano stopnjo gospodarske rasti. Ob zgodovinsko nizkih obrestnih merah tudi ni veliko prostora za njihovo dodatno nižanje, da bi se spodbudila gospodarska rast.

Vzroki za rast zadolženosti

Rast zadolženosti glede na BDP sovpada z zgodovinskim upadanjem obrestnih mer po letu 1980, kar je državam omogočilo večanje izdatkov in s tem javnega dolga, saj je ob nižjih obrestnih merah strošek tekočega odplačevanja postal obvladljiv tudi pri povečevanju dolga. Ključni dejavnik nižanja obrestnih mer je bila umiritev stopnje inflacije po naftnih krizah.

Rast zadolženosti glede na BDP sovpada z zgodovinskim upadanjem obrestnih mer po letu 1980, kar je državam omogočilo večanje izdatkov in s tem javnega dolga, saj je ob nižjih obrestnih merah strošek tekočega odplačevanja postal obvladljiv tudi pri povečevanju dolga. Ključni dejavnik nižanja obrestnih mer je bila umiritev stopnje inflacije po naftnih krizah.

Države so postale tudi veliko dejavnejše pri poskusih stabilizacije svojega gospodarstva, tako z monetarno kot s fiskalno politiko. Zlasti fiskalna politika je pomembno pripomogla k eksplozivni rasti proračunskih primanjkljajev v zadnjih letih, saj so državni izdatki ob nižjih pobranih davkih ostali nespremenjeni oziroma so se celo povečali. Skladno s keynesijansko paradigmo so mnoge države celo večale trošenje, saj so ohranitev delovnih mest, subvencioniranje nakupov avtomobilov in nepremičnin ter razne subvencije in garancije politično primerno orodje zlasti pred volitvami.

Zadolženost držav tako skoraj čez noč postaja tudi eno najpomembnejših akutnih tveganj za vlagatelje na kapitalskih trgih.

Posledice zadolženosti

Rast obrestnih mer kot posledica bodisi višje inflacije bodisi višje premije za tveganje čedalje bolj zadolženih držav utegne imeti hude posledice na vzdržnosti višine dolga, zato mora večina razvitih držav svoj dolg v naslednjih letih zmanjšati. Negativen vpliv visokega državnega dolga na gospodarsko rast potrjujejo tudi analize, ki kažejo, da je gospodarska rast razvitih držav pri več kot 90 % stopnji zadolženosti v povprečju za približno 1,5 odstotne točke nižja kot sicer (Reinhart, Rogoff, 2010, str. 2). Poleg manjšega državnega trošenja so eden izmed načinov za zniževanje dolga višji davki, ki pa precej zmanjšujejo učinkovitost razporejanja resursov v gospodarstvu in s tem zavirajo gospodarsko rast. Politično najsprejemljivejši način je visoka gospodarska rast per se, ki pa ni pričakovana.

Rast obrestnih mer kot posledica bodisi višje inflacije bodisi višje premije za tveganje čedalje bolj zadolženih držav utegne imeti hude posledice na vzdržnosti višine dolga, zato mora večina razvitih držav svoj dolg v naslednjih letih zmanjšati. Negativen vpliv visokega državnega dolga na gospodarsko rast potrjujejo tudi analize, ki kažejo, da je gospodarska rast razvitih držav pri več kot 90 % stopnji zadolženosti v povprečju za približno 1,5 odstotne točke nižja kot sicer (Reinhart, Rogoff, 2010, str. 2). Poleg manjšega državnega trošenja so eden izmed načinov za zniževanje dolga višji davki, ki pa precej zmanjšujejo učinkovitost razporejanja resursov v gospodarstvu in s tem zavirajo gospodarsko rast. Politično najsprejemljivejši način je visoka gospodarska rast per se, ki pa ni pričakovana.

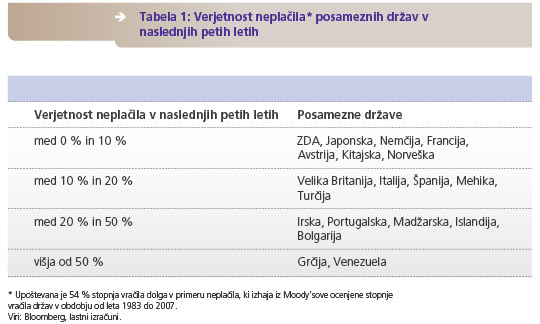

Kaj to pomeni za naložbe v vrednostne papirje? Raziskave OECD kažejo, da imajo v povprečju države z višjo zadolženostjo dodatne pribitke na dolgoročne obveznice v primerjavi z manj zadolženimi državami, kar implicitno kaže na to, da se vlagatelji zavedajo večjega tveganja bolj zadolženih subjektov, ki je lahko v obliki neplačila dolgov ali zmanjšanja realne vrednosti dolga zaradi višje inflacije. Investitorji, zaskrbljeni nad trenutno situacijo, se lahko pred neplačilom dolgov zavarujejo z nakupom finančnih instrumentov - zavarovanj. Na podlagi cene tovrstnega instrumenta lahko izračunamo tudi implicitno verjetnost neplačila dolga, ki je za posamezne države prikazana v tabeli 1.

Je zadolženo nujno tudi tvegano?

Zadolženost ni edini dejavnik, ki vpliva na tveganje glede zmožnosti poplačila dolgov. Tako naložba v japonski dolg ni tako tvegana, kot bi glede na stopnjo zadolženosti lahko sklepali. Japonska ima namreč večino dolga izdanega v lastni valuti. Depreciacija jena, ki lahko omogoči hitrejšo gospodarsko rast, tako ne vpliva na povečanje stopnje zadolženosti. Mehanizem lastne centralne banke ob težavah v skrajnem primeru omogoča inflacijsko razvrednotenje dolga, kar pa ni verjetno, saj so lastniki japonskega dolga večinoma domači vlagatelji. Ravno nasprotno velja za Grčijo, ki svojih težav s konkurenčnostjo zaradi skupne valute ne more rešiti z depreciacijo svoje valute. S tem bi namreč Grčija na mehek način znižala ceno delovne sile ter povečala konkurenčnost izvoznikov in privlačnost turizma, kar bi zaradi višje gospodarske rasti lahko vplivalo na znižanje stopnje zadolženosti. Poleg tega skupna Evropska centralna banka onemogoča inflacijsko razvrednotenje dolga, kljub temu da so lastniki grškega dolga v največjem deležu tuji vlagatelji in bi v preteklih časih do tega verjetno prišlo. Edina rešitev poleg razglasitve nezmožnosti vračila dolga je sprememba dogme vodenja države, ki bo nekaj let ali celo desetletij usmerjena k proračunskim presežkom ob zaželeni pozitivni gospodarski rasti.

Javni dolg seveda nima samo negativnih posledic. Tako lahko zmerno zadolževanje za investicije prispeva k višji gospodarski rasti, vlagatelji pa imajo v državnih obveznicah dodatno naložbeno kategorijo. Zadolževanje, ki je pozitivno vplivalo na blagostanje vseh v zadnjih treh desetletjih, je posebno v zadnjih letih postalo pretirano in mora spet temeljiti na zdravih temeljih. Tako je zadolževanje držav smiselno za investicije v ekonomsko smotrne projekte, ne pa za nekritično porabo, spodbujeno z nizkimi obrestnimi merami!

Zadolženost držav utegne imeti hude posledice na vzdržnosti višine dolga, zato mora večina razvitih držav svoj dolg v naslednjih letih zmanjšati.

Viri:

- BIS Working papers: The future of public debt: prospects and implications, 2010.

- Moody's: Sovereign default and recovery rates, 1983-2007, 2008.

- OECD - povzeto iz BIS Working papers: The future of public debt: prospects and implications, 2010.

- Reinhart, Rogoff: Growth in a time of debt, 2010.

- Reinhart, Rogoff: The aftermath of financial crises, 2009.

Kategorije

Avtor članka

Marko Bombač

CFA, FRM, vodja analiz