28. 12. 2022

Ta članek je del publikacije Analitski pregled, letnik 15, št. 1, december 2022.

Za nami je dokaj težavno leto 2022. Potem ko smo se predvsem v razvitem delu sveta že skoraj poslovili od epidemije covid-19, je začela pretiti visoka inflacija, spodbujena deloma tudi od protikoronskih ukrepov. Če smo sprva lahko še upali, da inflacija ne bo dolgo vztrajala, je ves optimizem porušila ruska invazija na Ukrajino. Praktično čez noč so cene hrane in energentov bistveno poskočile, dodatno pa je pritisk na cene povečala Kitajska z zaprtjem svojega gospodarstva zaradi vztrajanja epidemije. Večina pomembnejših centralnih bank je zaradi tega začela zviševati obrestno mero, kar posledično negativno vpliva na prihodnjo gospodarsko rast in tudi na tečaje delnic.

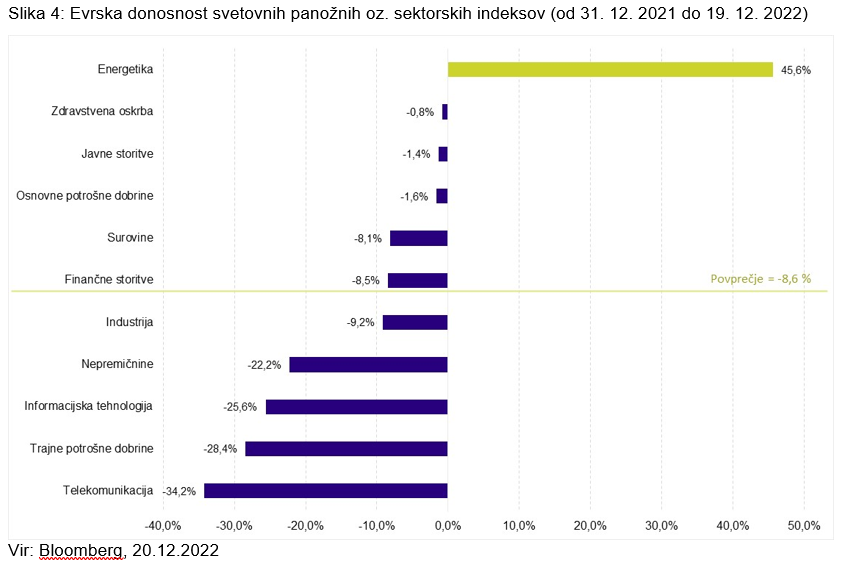

V takih razmerah so se nekoliko bolje odrezale delnice družb iz bolj defenzivnih panog, torej tistih, ki so manj odvisne od poslovnega cikla, kot so na primer farmacevtska podjetja, podjetja v prehrambni industriji, telekomunikacijska podjetja ipd. Za razliko od lani so letos cene t.i. »rastočih« (growth) delnic precej bolj upadle od »vrednostnih« (value), pri čemer lahko v primeru umiritve stopnje inflacije in obrestnih mer pričakujemo, da se bo ponovno vrnilo zanimanje za rastoče delnice. Zgodba zase so seveda delnice energetskih podjetij. Vojna v Ukrajini je poleg prevelike odvisnosti Evrope do ruskih energentov razgalila tudi neustrezno energetsko politiko stare celine. Cene energentov so tako močno poskočile in z njimi tudi tečaji delnic družb iz tega sektorja.

V letu 2022 so se nekoliko slabše odrezale delnice podjetij iz bolj cikličnih panog. Potem ko so v letu 2021 prednjačile tehnološke družbe, so te letos beležile večje upade poslovanja in mnoge so že napovedale večja odpuščanja. Če pogledamo donosnosti posameznih panožnih oz. sektorskih indeksov, se je od vseh najslabše odrezala panožna skupina Mediji in zabava, pri čemer pa je velik upad vrednosti predvsem posledica več kot 60 % izgube vrednosti družbe Meta (prej Facebook), ki ima največjo utež v tej industriji in ji vlagatelji ne zaupajo več, potem ko se je družba odločno usmerila v t.i. metaverse. Podobno velja tudi za avtomobilski sektor, kjer je na znižanje vrednosti panožnega indeksa najbolj vplival strm upad vrednosti podjetja Tesla.

Katerim sektorjem smo bolj naklonjeni?

Ruska invazija na Ukrajino je svet pahnila v resno energetsko krizo, sredi katere se je znašla praktično celotna Evropa, ki je bila, na čelu z Nemčijo, močno odvisna od ruskega plina. Dodatno je težavo okrepila prevelika osredotočenost na t.i. zeleno energijo, ki je dokaj nezanesljiva, kar je – ironično – določene države prisililo v ponovno odprtje elektrarn s premogom. Zaenkrat še ne moremo pričakovati, da se bo vojna v Ukrajini hitro razrešila, zato bodo pritiski na cene najverjetneje še naprej visoki. Poleg tega Evropa in deloma tudi ZDA ne nameravata bistveno zmanjšati zaveze k zeleni energiji, kar bo zagotavljalo dodatne visoke investicije v to področje. Zaradi tega se bodo investicije v bolj učinkovite rešitve kot so termoelektrarne na nafto ali zemeljski plin zmanjšale in posledično bo hitrost prilagajanja trenutni situaciji nižja. Dodaten pritisk na cene bo povzročilo tudi napovedano postopno odpiranje kitajskega gospodarstva, ki bo nedvomno povečalo povpraševanje po energiji.

Pričakovana recesija v prihodnjem letu bi lahko imela negativen vpliv na tečaje delnic bank, saj se bo v tem primeru kreditna aktivnost zmanjšala, hkrati pa se bo vrednost slabih kreditov povečala. A takšen scenarij je že vključen v trenutna vrednotenja bančnih delnic, ki so zato dokaj ugodna. Dodatno, banke so relativno dobro kapitalsko okrepljene in posledično relativno odporne na potencialne zunanje šoke. Neposreden vpliv rasti obrestnih mer pa je za banke pozitiven, saj na ta način raste obrestna marža, torej razlika med dobljeno in dano obrestno mero, ki za banke predstavlja jedro poslovnega modela.

Družbe iz segmenta informacijske tehnologije so bile tako rekoč zmagovalke začetnih covid-19 časov. Zaradi prestrukturiranja gospodarstva in množičnega dela od doma je povpraševanje po dodatni strojni in programski opremi skokovito naraslo, družbe so močno zaposlovale in vlagale v nove kapacitete. Toda kmalu se je izkazalo, da je bila ta rast predimenzionirana. Visoka inflacija in posledično rast obrestnih mer, zaprtje Kitajske in motnje v dobavi polprevodnikov – vse to je precej zarezalo v prihodke družb, posledično pa je vrednost delnic teh družb v letošnjem letu nadpovprečno upadla. Menimo, da so vrednotenja delnic IT družb po tej korekciji dokaj ugodna glede na potencial in da se bodo podjetja hitro prilagodila na novo okolje. Programska oprema je precej odporna na poslovne cikle, saj v času gospodarskega ohlajanja podjetja iščejo nove načine prihrankov prek avtomatizacije in optimizacije poslovanja, kar je voda na mlin družbam, ki se ukvarjajo z razvojem programske opreme. Postopno odpiranje kitajskega gospodarstva pa bo spodbudilo povpraševanje po strojni opremi, pri čemer bi lahko postopno vračanje v pisarne nekoliko znižalo raven rasti tovrstnega povpraševanja.

Katerim sektorjem smo manj naklonjeni?

Višanje obrestne mere neposredno najbolj prizadene nepremičninski sektor. S tem, ko se krediti dražijo, se razpoložljiva sredstva za nakup nepremičnin zmanjšujejo in posledično povpraševanje upade. Podjetja znižujejo stroške tudi tako, da spodbujajo delo od doma in tako prihranijo pri najemnini poslovnih prostorov, medtem ko trend zniževanja prodaje v fizičnih trgovinah niža vrednost trgovinskih poslovnih objektov. Kljub temu da bi lahko stabilizacija inflacije in obrestnih mer pozitivno vplivala na ta sektor, so po našem mnenju trenutna tveganja v nepremičninskemu sektorju prevelika.

Sektor javnih storitev je priča precejšnjim spremembam. Vse večja osredotočenost zeleni energiji predpostavlja visoka vlaganja v infrastrukturo, tako za generiranje energije kot njeno distribucijo. Čeprav to pomeni, da bo na srednji rok ta sektor prejel velike količine denarja prek investicij, menimo, da na kratek rok temu ne bo tako. Visoke obrestne mere namreč precej dražijo investicije, glede na pričakovano gospodarsko ohlajanje pa je pričakovati, da bodo države proračunski denar raje namenile v bolj hitre in neposredne ukrepe blaženja vplivov morebitne recesije.

Kategorije

Avtor članka

Rok Brezigar

Višji upravitelj premoženja