01. 11. 2010

Vse več podjetij izplačuje dividende, katerih donosnost presega donosnost do dospetja obveznic istih izdajateljev. Johnson & Johnson, Kraft Foods in Du Pont je samo peščica zvenečih imen izmed 68 podjetij, vključenih v splošni delniški indeks Standard & Poor's 500, katerih dividendna donosnost presega povprečno 3,8-odstotno donosnost do dospetja podjetniških obveznic. (1)

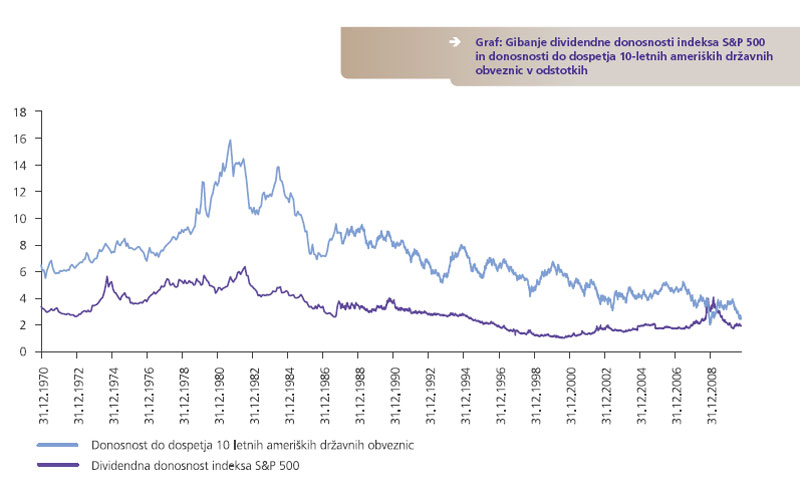

Če naredimo še korak dlje in dividendno donosnost delnic primerjamo z donosnostjo varnih 10-letnih ameriških državnih obveznic, ugotovimo, da smo priča nenavadnemu ali vsaj izredno zanimivemu stanju. Povprečna dividendna donosnost podjetij, ki so vključena v indeks Dow Jones, je okoli 2,8 odstotka, medtem ko je donosnost državnih obveznic samo okoli 2,5 odstotka. 2 V Evropi je diskrepanca še večja, saj znaša povprečna dividendna donosnost 3,3 odstotka (indeks Stoxx Europe 600), medtem ko je donosnost 10-letnih nemških državnih obveznic le 2,3 odstotka.

Če naredimo še korak dlje in dividendno donosnost delnic primerjamo z donosnostjo varnih 10-letnih ameriških državnih obveznic, ugotovimo, da smo priča nenavadnemu ali vsaj izredno zanimivemu stanju. Povprečna dividendna donosnost podjetij, ki so vključena v indeks Dow Jones, je okoli 2,8 odstotka, medtem ko je donosnost državnih obveznic samo okoli 2,5 odstotka. 2 V Evropi je diskrepanca še večja, saj znaša povprečna dividendna donosnost 3,3 odstotka (indeks Stoxx Europe 600), medtem ko je donosnost 10-letnih nemških državnih obveznic le 2,3 odstotka.

Podatek sam po sebi se morda na prvi pogled zdi kot le eden izmed mnogih v poplavi statističnih podatkov, vendar se ob njem močno krešejo mnenja ekonomistov in strategov Wall Streeta, saj dividendna donosnost delnic v povprečju v zadnjih petdesetih letih nikoli ni presegala donosnosti državnih obveznic.

Investitor, ki danes naloži denar v evropske delnice, lahko le iz naslova pričakovanih dividend pričakuje 3,3-odstotno letno donosnost.

Samo dve bližnji srečanji

Za podrobnejšo razlago omenjenega razmerja se moramo vrniti v daljno leto 1958 3, ko se je donosnost obveznic prvič povzpela nad dividendno donosnost. V vsej dotedanji zgodovini sta se dividendna donosnost in donosnost obveznic približali samo dvakrat, vendar je kljub bližnjim srečanjem dividendna donosnost do leta 1958 vedno ostajala nad obvezniško.

Prvo vprašanje, ki najprej zahteva odgovor, je, zakaj je bila vse do leta 1958 dividendna donosnost vedno višja od obvezniške. Klasični ekonomisti niso poznali moderne portfeljske teorije, ki bi jim nakazala, kakšno je ustrezno razmerje med tveganostjo obveznic in delnic. Na podlagi preteklih, morda preveč kratkoročnih gibanj so večje tveganje delnic privzeli kot dejstvo in podjetja so morala ponujati zajetne dividende, ki so presegale obvezniške donosnosti, da so pritegnila investitorje v svoje delnice.

Prvo vprašanje, ki najprej zahteva odgovor, je, zakaj je bila vse do leta 1958 dividendna donosnost vedno višja od obvezniške. Klasični ekonomisti niso poznali moderne portfeljske teorije, ki bi jim nakazala, kakšno je ustrezno razmerje med tveganostjo obveznic in delnic. Na podlagi preteklih, morda preveč kratkoročnih gibanj so večje tveganje delnic privzeli kot dejstvo in podjetja so morala ponujati zajetne dividende, ki so presegale obvezniške donosnosti, da so pritegnila investitorje v svoje delnice.

Zakaj se razmerje spreminja?

Druga dilema, ki jo je treba pojasniti, je, kaj natanko se je zgodilo med recesijo v letu 1958 in po njej, da se je razmerje spremenilo.

Življenjski stroški so se od leta 1800 do leta 1940 v povprečju povečevali le za 0,2 odstotka letno, od leta 1941 do leta 1959 pa je inflacija znašala v povprečju 4 odstotke letno. Dodatno je bila med celotno recesijo 1957-1958 stopnja inflacije pozitivna 4. Rast inflacije v obdobju globoke recesije je bila dotlej nepredstavljiva, saj so bila pretekla ohlajanja gospodarstev vedno zaznamovana z deflacijo. Pričakovana inflacija je tako postala stalna spremljevalka prihodnjega obdobja ne glede na fazo gospodarskega cikla. Drugi dejavnik, ki je pomembno vplival na spremembo percepcije vlagateljev, je bil zaznamovan s tehnološkim razcvetom v več industrijah, in sicer v avtomobilski, gradbeni, kemijski in farmacevtski industriji. Z današnjega zornega kota se upad dividendnih donosnosti in povečanje donosnosti državnih obveznic zdita popolnoma logična posledica večje pričakovane inflacije in hitre gospodarski rasti. Donosnost naložbe v delnice namreč izvira iz rasti cene delnice in dividendne donosnosti. Že iz osnovne enačbe, ki pojasnjuje ceno delnice kot razmerje med prihodnjo dividendo in razliko med stroškom kapitala ter pričakovano rastjo - P = DIV1/(r - g) -, izhaja, da zmanjšanje dividende ne vpliva nujno negativno na ceno delnice, če gre zmanjšanje na račun višje rasti (g) podjetja v prihodnje. Prav to spoznanje investitorjev je dalo jasen signal podjetjem, da lahko znižajo dividende za pospešitev prihodnje rasti. Začelo se je petdesetletno obdobje dajanja prednosti rasti pred izplačilom tekočih dividend.

Poglejmo sedaj ponovno v sedanjost. Zdi se, da smo priča zrcalni podobi leta 1959. Na tem mestu se bomo namenoma izognili optimistični razlagi in raje pogledali sedanjo situacijo s pesimističnega zornega kota.

Če je bilo v letih 2001 in 2007 moderno govoriti o poku delniškega balona, je morda prišel pravi čas, da začnemo razmišljati o balonu varnih naložb.

Povojna "baby boom" generacija, ki je nekoč napajala gospodarstvo, se upokojuje, pritisk na državne blagajne bo trajal še desetletja. Inflacija ni več problem, deflacija pa morda. 5 Trenutne napovedi gospodarske rasti za zahodne ekonomije kažejo na dolgoročno počasno okrevanje. Ameriška podjetja imajo v svojih bilancah največ denarja v zadnjih štiridesetih letih oziroma povedano drugače - podjetja ne investirajo. Delež čistega dobička, ki je namenjen dividendam, se v zadnjih četrtletjih povečuje - pričakovano, saj je denarja v bilancah podjetij dovolj, investicij, ki bi zagotavljale ustrezno rast, pa primanjkuje. Podjetja, ki ne "skrbijo" za ceno svoje delnice z rastjo, to lahko naredijo s povečano tekočo dividendno donosnostjo (v skladu s prej omenjeno enačbo).

Ne glede na to, da smo namenoma vzeli v zakup pesimistični pogled, ne gre spregledati dejstva, da naložbe v delnice podjetij prinašajo 2,8-odstotno dividendno donosnost v ZDA oziroma 3,3-odstotno v Evropi, medtem ko od 10-letne državne obveznice v Nemčiji lahko pričakujemo le 2,3-odstotno donosnost. Investitor, ki danes naloži denar v evropske delnice, lahko le iz naslova pričakovanih dividend pričakuje 3,3-odstotno letno donosnost, če ne upoštevamo potencialne rasti delniških tečajev, ki bi bila posledica zadržanih dobičkov in investicij v rast podjetja. Dolgoročni investitor, ki danes naloži denar pretežno (npr. več, kot je to smiselno glede na njegov finančni profil) v dolgoročne državne obveznice, mora očitno imeti v mislih ne le pesimistični scenarij, ampak izredno črn scenarij, najmanj v obliki dvojnega recesijskega dna in dolgoročne gospodarske stagnacije. V nasprotnem primeru so v povprečju delnice relativno cenejše od naložb v varne državne obveznice.

Če je bilo v letih 2001 in 2007 moderno govoriti o poku delniškega balona, je morda prišel pravi čas, da začnemo razmišljati o balonu varnih naložb. Mogoče se sliši nenavadno, vendar bi zaradi potencialno višje gospodarske rasti od pričakovane in posledičnega dviga obrestne mere oziroma zahtevane donosnosti samo za eno odstotno točko "varna" nemška 30-letna dolgoročna obveznica izgubila 17 odstotkov svoje vrednosti.

2 Povprečna dividendna donosnost podjetij, vključenih v širši indeks S&P 500, je sicer trenutno še pod donosnostjo državnih obveznic, vendar se razlika vztrajno manjša.

3 V letu 1958 se je končala osemmesečna recesija v ZDA. BDP je v drugem četrtletju leta 1958 upadel za 10,4 odstotka na letni ravni.

4 V času največjega upada BDP-ja v drugem četrtletju leta 1958 je stopnja inflacije dosegla 3,2 odstotka na letni ravni.

5 Osnovna inflacija v ZDA, ki izključuje volatilno komponento spremembe cene hrane in energije, je julija znašala 0,9 odstotka na letni ravni, kar je najmanj od leta 1966.

Kategorije

Avtor članka

Simon Logar, mag.

Direktor sektorja investicijskih skladov